¿Cuántas veces ha aumentado el salario mínimo en este sexenio? La respuesta inmediata es tres, pero lo que para algunos podría ser una buena noticia, para muchos otros es un gran “golpe” a sus bolsillos, pues por ejemplo en el caso de las personas que adquirieron un crédito a través del Instituto del Fondo Nacional de la Vivienda para los Trabajadores (Infonavit) en Veces Salario Mínimo (VSM), esto provoca una inestabilidad y un incremento al financiamiento de forma considerable.

De acuerdo con algunos ciudadanos, que se ubican en esa posición, este tipo de casos concluyen en que se trata de situaciones complicadas que se elevan a costos exorbitantes y preocupantes, que suelen considerarse como créditos impagables.

Tal es el caso de Janet Flores, una madre soltera que solicitó un crédito con la ilusión de conseguir un patrimonio, sin imaginar que su historia cambiaría con los años y llegaría una “desilusión” y la pesadez de pagar una casa que se incrementó a sobre manera, pues el saldo total actual es de casi 4 veces más de lo que lo adquirió.

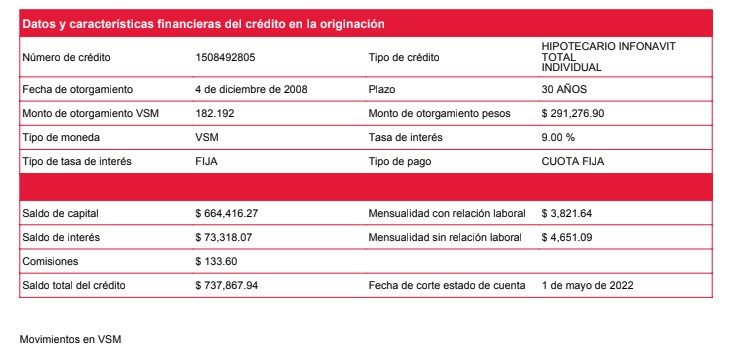

Janet adquirió el financiamiento de su vivienda el 4 de diciembre de 2008, pero en ese entonces el saldo era de 291 mil 276 pesos, es decir, a ese precio compró su casa. Sin embargo, como se encuentra bajo el esquema de VSM, ahora el saldo total del crédito asciende a 737 mil 867 pesos.

Estado de Cuenta de la deuda actual de más de 737 mil pesos. (Cortesía Janet Flores)

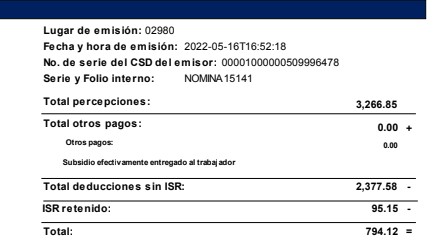

Estado de Cuenta de la deuda actual de más de 737 mil pesos. (Cortesía Janet Flores)El problema incluso vital para ella, es que su salario es de 6 mil 200 pesos mensuales aproximadamente y con el descuento que se le aplica del Infonavit más impuestos, su sueldo que obtiene al final es demasiado bajo. En el recibo de nómina que nos proporcionó se observa que el saldo final de su salario fue de 794 pesos el pasado 15 de mayo, monto que no alcanzó para cubrir múltiples gastos, entre ellos, las medicinas de su mamá, comida, luz, entre otros.

“No tengo pagado capital todavía nada y todo se va a intereses. Se generan más intereses y no hay ningún cambio y pues al contrario sigue subiendo”, expresó Janet.

Con la impaciencia por buscar una solución, Janet confesó que se ha presentado en las instalaciones del Infonavit al menos en dos ocasiones. Una ocurrió en 2020; sin embargo, le dijeron que no podría acceder a la opción de “Responsabilidad Compartida” hasta 2020, que es un esquema que fue creado para ayudar a las personas en estos casos.

“Sabiendo por los medios de comunicación que ya estaba activa la opción de responsabilidad compartida, ingresé a la página e inmediatamente la respuesta fue crédito no elegible.Tu crédito se originó con la participación de una entidad financiera o no es un crédito hipotecario”, dijo.

Luego volvió a llamar a los de Infonavit y la resolución fue que su crédito se ubica en “Infonavit total”, es decir, no podrá hacer la conversión a pesos.

En ese sentido, el coordinador general de Cobranza Social del Infonavit, Pedro Valenzuela Parcero, explicó que efectivamente no se podrá realizar el cambio, ya que se adquirió entre el Infonavit y otras entidades financieras.

Sin embargo se comprometió a poder ayudarla, y reiteró que se encuentran trabajando para poder brindar solución a toda la gente que se ubica en la misma posición. Incluso, aseguró que se encuentran en pláticas para diseñar un nuevo plan y tratan de convencer a las entidades financieras para que se pueda lograr. A continuación se explicará en qué posición está Janet y los conflictos a los que se enfrentan otros derechohabientes.

¿Por qué sucede esto?

Cientos de personas se enfrentan a un cambio en sus financiamientos por el aumento al salario mínimo, el cual sucede normalmente cada año. En ese sentido, será necesario explicar a qué se refiere el VSM.

¿Cómo se aplica? El VSM tiene que ver con el pago de x cantidad de veces con base al salario establecido que se presente en el momento, por lo que para evitar un alza del cobro de forma anual, se tendría que hacer la conversión a pesos.

El cálculo del VSM se determina al considerar el salario base de cotización x el valor de descuento x los días cotizados en el bimestre + el seguro de daños a la vivienda.

De acuerdo con Pedro Valenzuela Parcero el hecho de que una deuda se duplique en menos de 15 años bajo el esquema de VSM es “un fenómeno que sucede con frecuencia”.

Y es que según explicó, estos se crearon en su momento para protegerse de drásticos cambios en la inflación a los acreditados, es decir, se pensaron bajo el supuesto de que el salario de los trabajadores iba a crecer de tal manera que le iba a ganar o que iba a incrementar, justamente en que creciera el salario mínimo. Sin embargo, en la planta laboral en los últimos 30 años eso no es una realidad.

Recibo de nómina: este fue el total de sueldo que obtuvo Janet el pasado 15 de mayo. (Foto: Cortesía Janet Flores)

Recibo de nómina: este fue el total de sueldo que obtuvo Janet el pasado 15 de mayo. (Foto: Cortesía Janet Flores)“Es un caso tristemente común que nos encontramos en el Infonavit, es decir, que la deuda se triplica en un tercio del tiempo que tu estas pagando y eso ocasiona, que los intereses te estén comiendo que en realidad no va al capital. Sin lugar a dudas es un problema”, dijo durante una entrevista.

Ante ello, Pedro Valenzuela aseguró que debido a millones de situaciones de este tipo, fue creado el proyecto “Responsabilidad Compartida”, con el objetivo de ayudar a las personas congelando el saldo y la mensualidad, dando certeza a los acreditados para mantener su pago durante toda la vida del crédito.

Sin embargo, este esquema no aplica para casos que estén bajo el VSM porque cada año cambia de acuerdo al salario, y recientemente de acuerdo a la ley, se determina con base al cambio en la UMA.

Hay que recordar que, la UMA es la unidad de cuenta, índice, base, medida o referencia económica en pesos, que se usa para determinar la cuantía del pago de las obligaciones y supuestos previstos en las leyes federales y estatales, así como en las disposiciones jurídicas que emanen de todas las anteriores.

Otra solución

Ante el alarmante número de casos de este tipo, es decir de VSM, que a la fecha es de 3 millones 400 mil créditos, se tomaron en cuenta otros tipos de apoyos.

Por ejemplo hay otras personas que les fue otorgado un crédito de 100 o 120 mil pesos para adquirir su casa, y ahora deben de un millón a millón y medio de pesos.

“Se trata de casos que a todas luces es alarmante y contrario, incluso lo más importante, al valor de una vivienda. Es decir, no puede ser que te prestamos 100 mil pesos para una vivienda y ahora valga 10 veces más”.

El coordinador general de Cobranza Social del Infonavit reconoció que se trata de un problema que se ha dado a través de los años, por lo que se consideraron otros beneficios, de acuerdo con el grupo que califique el derechohabiente y se clasifican de la siguiente manera:

Grupo 1

En este caso se amortiza en el plazo legal remanente, es decir, en el tiempo que le queda por pagar al interesado. Ahí lo que se le ofrece al acreditado son diversas opciones de bajar su mensualidad, es decir, desde 10, 20 30 o hasta el 80%, lo que significa que deberá usar todo el plazo legal remanente que quede para liquidar.

Grupo 2

Aquí sí se requiere forzosamente un apoyo del Instituto para acabar de pagar en el plazo legal del remate. Este segundo grupo tiene una quita que va desde el 20 o 25% hasta el 75 u 80% de la deuda.

En cambio, para los casos de una elevación considerable en el monto de su vivienda, es decir, como las que ahora deben un millón de pesos, se tuvieron que acordar otros beneficios.

En este panorama se tendrá que considerar una quita más grande, es decir, puede ser 20 o hasta el 80% lo que se necesita para amortizar. Aunque lo que se les solicitará a los usuarios es realizar un esfuerzo adicional, ya que aquí su mensualidad sube y” justo la lógica es que el Infonavit te está dando un apoyo, la mensualidad máxima es del 10% . Ese monto lo vas a pagar en dos o tres años y es fijo”, explicó.

Pedro Valenzuela afirmó que existen también dos grandes grupos de derechohabientes que no pueden acceder al programa, por lo que no reciben una ayuda.

¿Cuáles son ?

1.-Créditos en un proceso judicial

Se trata de créditos de personas que de manera voluntaria, es decir que, dejaron de pagar, o involuntariamente, tienen “unas marcas jurídicas”. En este caso, lo que se les pide a los acreditados es que se acerquen a las oficinas del Infonavit de su delegación, donde se puede ofrecer desde una reestructuración del financiamiento hasta la autorización de un juez.

Sin embargo, la opción es acudir al Infonavit cercano a su hogar y pedir el método de Responsabilidad Compartida. De acuerdo con el Instituto se tendrá que solicitar apoyo para verificar con el área central cómo se encuentra su crédito.

“Lo que se hace es revisar con lupa los financiamientos y si es posible y echar para atrás lo que sea se puede hacer”, dijo.

Otra manera de encontrar solución es llamar a Infonatel, donde se levantará un caso y conocer en qué proceso jurídico se encuentra.

2.- Productos que se realizaron con entidades financieros y se dividen en dos grandes grupos:

-Los Cofinanciados

Se trata de dos créditos en realidad con la misma garantía en donde una persona debe pasar por un proceso de calificación con una entidad financiera que elija. De acuerdo con Pedro Valenzuela estos procesos sí califica, no la parte del banco sino la parte del Infonavit es una gran oportunidad para que los acreditados bajen la deuda y sigan pagando.

-Los Coparticipados o productos de Infonavit Total

Su principal característica en este caso es que dentro de las cláusulas del contrato, una parte del monto que daba el Instituto lo financiaba en conjunto con las entidades financieras, es decir, es un crédito entre el Infonavit y las entidades financieras.

En este esquema se ubica Janet, por lo que Pedro Valenzuela explicó que los coparticipados, como se rigen bajo un convenio con entidades financieras, “en este momento no pueden participar o no son elegibles”. Sin embargo, adelantó que posiblemente para 2023 se pueda hacer algo y ayudar a toda esta gente.

“Nuestra labor es acercarnos con todas las entidades financieras para por decirlo así, convencerlos a través del contrato que tenemos firmado con ellos y que todos esos créditos sí puedan aplicar. La expectativa es que para 2023 ya podamos tener esos créditos dentro de los susceptibles de Responsabilidad Compartida”.

Y es que a nivel nacional de los 3 y medio millones de créditos, al menos 130 mil de ellos se encuentran en esa situación, es decir, el número de coparticipados totales.

Finalmente explicó que se trata de una solución que fue construida de manera individual, para cada uno de los acreditados de acuerdo a su nivel o avance de pago, de acuerdo a su ingreso, a los años que tienen pagando y que tienen por pagar.

“Se trata de soluciones individualizadas, es decir, mientras a alguien le dimos porque así resultó el cálculo, una quita del 80%, a alguien no le dimos quita y digamos que le aumentamos la mensualidad esos casos pasan”.

En caso de dudas pidió hablar a la línea de Infonatel o acudir a las oficinas. “Porque créanme que el programa si está diseñado para beneficiarlos a todos y por eso el objetivo es congelar las mensualidades y el saldo. Es importante la dualidad entre una solución personalizada pero con una solución generalizada, benéfica para todos y todas”.

Información de: infobae